企业所得税类热点问题(2016年6月)

1.高新技术企业的名称变更,应该如何处理?

答:根据《科技部 财政部 国家税务总局关于修订印发<高新技术企业认定管理办法>的通知》(国科发火〔2016〕32号)规定,高新技术企业发生更名或与认定条件有关的重大变化(如分立、合并、重组以及经营业务发生变化等)应在三个月内向认定机构报告。经认定机构审核符合认定条件的,其高新技术企业资格不变,对于企业更名的,重新核发认定证书,编号与有效期不变;不符合认定条件的,自更名或条件变化年度起取消其高新技术企业资格。

2.享受企业所得税税收优惠政策的软件、集成电路企业,是否每年都需要向税务机关备案?

答:根据《财政部 国家税务总局 发展改革委 工业和信息化部关于软件和集成电路产业企业所得税优惠政策有关问题的通知》(财税〔2016〕49号)规定,享受财税〔2012〕27号文件规定的税收优惠政策的软件、集成电路企业,每年汇算清缴时应按照《国家税务总局关于发布〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2015年第76号)规定向税务机关备案,同时提交《享受企业所得税优惠政策的软件和集成电路企业备案资料明细表》规定的备案资料。

3.企业向公益性社会团体实施的股权捐赠,企业所得税上如何处理?如何确定收入额、捐赠额?

答:《财政部 国家税务总局关于公益股权捐赠企业所得税政策问题的通知》(财税〔2016〕45号)规定:“一、企业向公益性社会团体实施的股权捐赠,应按规定视同转让股权,股权转让收入额以企业所捐赠股权取得时的历史成本确定。

前款所称的股权,是指企业持有的其他企业的股权、上市公司股票等。

二、企业实施股权捐赠后,以其股权历史成本为依据确定捐赠额,并依此按照企业所得税法有关规定在所得税前予以扣除。公益性社会团体接受股权捐赠后,应按照捐赠企业提供的股权历史成本开具捐赠票据。

三、本通知所称公益性社会团体,是指注册在中华人民共和国境内,以发展公益事业为宗旨、且不以营利为目的,并经确定为具有接受捐赠税前扣除资格的基金会、慈善组织等公益性社会团体。

四、本通知所称股权捐赠行为,是指企业向中华人民共和国境内公益性社会团体实施的股权捐赠行为。企业向中华人民共和国境外的社会组织或团体实施的股权捐赠行为不适用本通知规定。

五、本通知自2016年1月1日起执行。”

- 上一篇:2016年新成立的企业是否进行残疾人就业保障金零申报?

- 下一篇:我国现行税收制度

相关文章

-

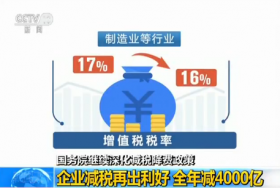

2025返税政策扶持详解!

03-21

-

一图读懂国家税务总局关于支持跨境电商出口海外仓发展出口退(免)税有关事项的公告

02-19

-

可以随意开发票吗

12-03

-

公司减资流程——“减资”是什么?

11-13

-

我国的18个税种全面解析

11-13

-

2024年个税专项附加扣除最新标准

06-22

-

什么是“零申报”?企业可以长期“零申报”吗?

06-04

-

企业规避风险,要注意哪“四流合一”?

12-08

-

国家税务总局新疆维吾尔自治区税务局关于发布《新疆维吾尔自治区税务行政处罚裁量权实施办法(试行)》《新疆维吾尔自治区税务行政处罚裁量基准(试行)》

10-28

-

老板给员工发5000元工资可以吗

02-23

-

创业公司的财务预算怎么做?

12-11

-

2018年财政部财税相关立法安排:个人所得税、资源税、会计法规等修订修改

12-11

关注官方微信

关注官方微信